このページでは、

- アマゾンアソシエイトで収入が発生したけど、仕訳・確定申告のやり方が分からない・・・

- アマゾンアソシエイトで月12万以上稼いだから源泉徴収されてたんだけど、どうやって仕分けるの?

といった疑問を解消します。

例を使って分かりやすく解説していきます!

確定申告書に源泉徴収分を記載しないと損!

アマゾンアソシエイトでは月の収入が12万円を超えた場合、超えた分に対して10.21%の源泉徴収が行われます。

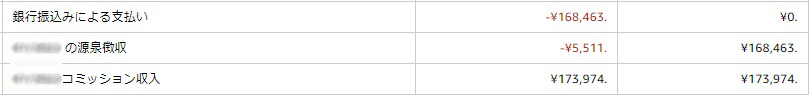

こちらはアマゾンアソシエイトの支払い履歴ですが、月の収入が173,974円だった際に12万円を超えた分の53,974円に対して10.21%となる5,511円の源泉徴収が行われています(53,974×0.1021=5,510.7454≒5,511)。

源泉徴収とは簡単に言うと税金の前払いに当たる(徴収した企業が代わりに納税している)ため、確定申告時に予め源泉徴収されていることを申告しなかった場合、

- 二重に税金を払う事になる。

- 源泉徴収分が過剰に引かれてる場合に還付を受ける事ができなくなる。

などなど、多くのデメリットが発生します。

特に税金の二重払いは避けたいので、アマゾンアソシエイトで源泉徴収されている場合は忘れずに確定申告書に記載しましょう。

アマゾンアソシエイトの仕訳方法

源泉徴収がない場合

アマゾンアソシエイトで1月に1万円のコミッション収入を得た場合。

| 仕訳例1 | |||||

|---|---|---|---|---|---|

| 日付 | 借方 | 金額 | 貸方 | 金額 | 補助科目 |

| 3月1日 | 売掛金 | 10,000円 | 売上 | 10,000円 | AMAZONアソシエイト1月分売上 |

| 3月31日 | 普通預金 | 10,000円 | 売掛金 | 10,000円 | AMAZONアソシエイト1月分入金 |

現在は銀行への振込手数料がかからないため、この2行で完結します。

また、別の例としてアマゾンアソシエイトで1月に2,000円のコミッション収入を得たが、振込最低額に届かず繰り越しに。その後、2月に6,000円のコミッション収入を得てまとめて支払われた場合。

| 仕訳例2 | |||||

|---|---|---|---|---|---|

| 日付 | 借方 | 金額 | 貸方 | 金額 | 補助科目 |

| 3月1日 | 売掛金 | 2,000円 | 売上 | 2,000円 | AMAZONアソシエイト1月分売上 |

| 4月1日 | 売掛金 | 6,000円 | 売上 | 6,000円 | AMAZONアソシエイト2月分売上 |

| 4月30日 | 普通預金 | 8,000円 | 売掛金 | 8,000円 | AMAZONアソシエイト1・2月分入金 |

Amazonの収入は月ごとで確定するため、上記の例では4月1日にまとめて8,000円とするのではなく、1月2月それぞれで仕訳することになります。

源泉徴収がある場合

アマゾンアソシエイトで1月に15万円のコミッション収入を得た場合。

| 仕訳例 | |||||

|---|---|---|---|---|---|

| 日付 | 借方 | 金額 | 貸方 | 金額 | 補助科目 |

| 3月1日 | 売掛金 | 150,000円 | 売上 | 150,000円 | AMAZONアソシエイト1月分売上 |

| 3月31日 | 事業主貸 | 3,063円 | 売掛金 | 3,063円 | AMAZONアソシエイト1月分源泉徴収 |

| 3月31日 | 普通預金 | 146,937円 | 売掛金 | 146,937円 | AMAZONアソシエイト1月分入金 |

源泉徴収は事業主が負担する税金なので、「事業主貸」として仕訳します。

源泉徴収額や銀行口座への振込額はアマゾンアソシエイトの支払い履歴から確認する事ができるので、いちいち計算する必要はなく手間もかからないと思います。

源泉徴収がある場合の確定申告の書き方

源泉徴収がある場合、確定申告書の2か所に必要事項を記入する必要があります。

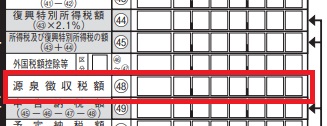

確定申告書第一表の「源泉徴収税額」(用紙全体の中央右辺り)に、1年間の源泉徴収額を記載します。

アマゾンアソシエイト以外でも源泉徴収されている場合は、源泉徴収額の合計を記載する必要があります。

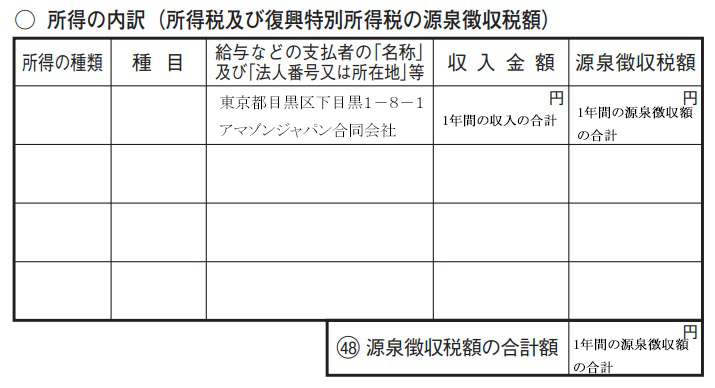

加えて、確定申告書第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」(用紙全体の中央左辺り)に1年間の源泉徴収額を記載します。

こちらもアマゾンアソシエイト以外で源泉徴収されている場合は、それぞれの源泉徴収額を記載したうえで、合計額の部分に源泉徴収額の合計を記載します。

また、「所得の種類」や「種目」は人によって異なると思いますが、決まったルールはないので分かりやすく「事業」や「報酬」、「広告費」などと記載しておくと良いでしょう。

以上で確定申告書への記載は完了です。お疲れ様でした!

本記事の内容は専門家の情報ではないため誤りがある可能性があります。

本記事の情報を利用する場合、最終的には必ずご自身でご確認いただきますようお願いいたします。